El artículo 4 del FMI.

Ahora que se discute el regreso de las evaluaciones del FMI, tras levantase la moción de censura del organismo multilateral sobre el país en noviembre, como se supone, resulta pertinente una mínima mirada respecto del artículo 4, y de sus habituales posiciones de política económica que redundan en condicionamientos vinculados a la agilidad de los préstamos otorgados. Traete un almohadoncito para sentarte.

Publicado originalmente, acá.

Publicado originalmente, acá.

¿Qué significa el artículo 4 del FMI?

Introducción

La idea de este artículo es dejar claro qué significa el Artículo IV

del FMI. Para lo cual en una primera parte se expresa lo que dice dicho

artículo. En una segunda parte se presentan algunas recomendaciones para la

Argentina o para Paraguay que resultan de la consulta de dicho artículo. En una

tercera parte se hacen algunas reflexiones sobre la deuda de la Argentina, el

rol del FMI y la independencia económica del Estado.

Antes

que nada cabe recordar que los gobiernos populares tienden a desendeudar el

país, mientras que los asociados a la ortodoxia convencional lo endeudan. La

Argentina es un país rico, pero muy desigual. De alguna forma esa grieta generó

sindicatos fuertes gracias a una historia que incluye al peronismo. Los

salarios bajos son muy difíciles de lograr. La industria requiere mucha

intervención. En este contexto el FMI, vinculado a intereses de acreedores de

deuda o a empresas multinacionales promovió históricamente salidas individuales

para cada nación, recetas universales y una región dividida, ese fue el combo a

partir del cual se pretendió superar la crisis de los años 80. Dependientes

desde sus orígenes de los capitales internacionales, las deudas externas de los

países latinoamericanos no fueron pagadas sino renegociadas. Es decir, se tomó más deuda para pagar la

deuda. Para garantizar la confianza y el ingreso de este shock de

capitales externos, los organismos multilaterales impusieron condiciones para

el acceso al crédito cuya traducción -en pleno auge neoliberal de los años 90-

implicó planes de ajuste fiscal, reprimarización y extranjerización de las

economías locales, venta de los activos públicos, flexibilización laboral y

aduanera. Lógicamente, si altos niveles de endeudamiento le quitan capacidad de

acción al Estado, y el Estado es necesario para transferir recursos de los

sectores más competitivos de la economía argentina hacia los de mayor valor

agregado, del campo hacia la industria, a mayor endeudamiento, mayor

primarización de la economía.

Lo primero que debe decirse, para situarnos en dónde estamos es que las

decisiones sobre las variables macroeconómicas son tomadas por los gobiernos

internos en uso de las políticas del Estado nacional. El ciclo 2003-2015 si

algo enseñó es que los pueblos son soberanos. Y si las decisiones perjudican a

los trabajadores, a la producción o a la demanda agregada, es porque se toman

decisiones que así lo quieren. La Argentina es un Estado soberano y puede tomar

siempre otras decisiones. Con mayor o menor costo en distintos niveles, por

tensión con sectores del gran capital, pero eso es algo que depende del Estado,

y por tanto del gobierno que conduce el Estado. Nadie debería perder de vista

este párrafo antes de avanzar en la lectura de este artículo.

El artículo IV del FMI

El Artículo IV del FMI trata de la consulta de supervisión. No es una

consulta inocua. El FMI cada año revisa si se tuvo en cuenta su informe

anterior. La prensa de cada país vinculada a cada posición política lo toma

para explicar grandes verdades verificadas, errores u omisiones. Por tanto,

existe cierta injerencia en los asuntos internos. A su vez, durante los ciclos

de endeudamiento, grandes agentes financieros internacionales, como grupos de

interés vinculados a la financiarización lo tienen muy en cuenta para apoyar esa

lógica, que por tanto tiene una fuerte impronta política.

Según el mismo FMI,

“La

supervisión que realiza el FMI abarca dos aspectos principales: la

supervisión bilateral, es decir, la evaluación de las políticas

de cada uno de los países miembros y el correspondiente asesoramiento, y la

supervisión multilateral, es decir, el examen de la

situación de la economía mundial. Integrando la supervisión bilateral y la

multilateral, el FMI puede asegurar que el análisis de los “efectos de

contagio”, es decir, la forma en que las políticas de un país pueden afectar a

otros países, sea más completo y coherente. La piedra

angular de la supervisión bilateral son las denominadas Consultas del Artículo

IV, denominación que hace referencia al Artículo del Convenio Constitutivo del

FMI que exige que se examinen la evolución y las políticas económicas de cada

uno de los 188 países que forman parte del FMI. Estas

consultas abarcan una diversidad de aspectos que se consideran de importancia macroeconómica

crítica —fiscales, financieros, cambiarios, monetarios y estructurales—

centrando la mira en los riesgos y vulnerabilidades y en las respuestas de

política económica. En el proceso de las Consultas del Artículo IV participan centenares

de economistas del FMI. Estas consultas constituyen un diálogo bilateral con

las autoridades nacionales sobre cuestiones de política económica, más que una

evaluación del país por parte del FMI. Normalmente el equipo del FMI se reúne

con funcionarios del gobierno y el banco central, así como con otros

interlocutores, como legisladores, representantes del sector empresarial, la

sociedad civil y los sindicatos, para facilitar la evaluación de las políticas

y la orientación económica del país. El personal técnico presenta un informe al

Directorio Ejecutivo del FMI, normalmente para que lo analice, después de lo

cual queda concluida la consulta y se transmite a las autoridades nacionales un

resumen de la reunión. En la gran mayoría de los casos, la evaluación del Directorio

se publica como comunicado de prensa, junto con los informes del personal

técnico, con la anuencia del país en cuestión. En el ejercicio 2015, el FMI

realizó 131 Consultas del Artículo IV. Desde la crisis asiática, el FMI también

ha realizado una supervisión del sector financiero, poniendo especial énfasis en

la necesidad de fortalecer dicho sector tras la crisis financiera mundial de

2008. La supervisión multilateral consiste

en un seguimiento de las tendencias económicas regionales y mundiales y un

análisis de las repercusiones que tienen las políticas adoptadas por los países

miembros sobre la economía mundial. Los principales

informes sobre la supervisión multilateral se publican dos veces al año; son el

informe sobre las Perspectivas de la economía

mundial (informe WEO, por sus siglas en inglés),

el Informe sobre la estabilidad financiera mundial (Global

Financial Stability Report, o informe GFSR) y el Monitor

Fiscal. En el informe WEO se presentan análisis

detallados sobre la situación de la economía mundial, en los que se abordan

temas de acuciante interés, como la actual turbulencia financiera mundial y la

desaceleración económica. En el informe GFSR se efectúa una evaluación actualizada

de los mercados financieros mundiales y sus perspectivas, y se destacan los

desequilibrios y los factores de vulnerabilidad que podrían entrañar riesgos

para la estabilidad de los mercados financieros.”[i]

La supervisión entonces debe tener como eje

principal las políticas monetarias, fiscales, financieras y cambiarias,

cuestiones estructurales, contagio de la coyuntura de otros países vinculados

comercial o regionalmente, y la evaluación de riesgos y factores de

vulnerabilidad.

A continuación se transcribe de manera íntegra el artículo IV del

Convenio Constituyente del FMI.

Sección 1. Obligaciones

generales de los países miembros

Reconociendo

que el sistema monetario internacional tiene como fin esencial establecer un

marco que facilite el intercambio de bienes, servicios y capital entre los

países y sirva de base a un crecimiento económico sólido, y que un objetivo

primordial es el de fomentar de modo constante las condiciones fundamentales y

ordenadas necesarias para la estabilidad económica y financiera, los países

miembros se comprometen a colaborar con el Fondo y entre sí para establecer

regímenes de cambios ordenados y promover un sistema estable de tipos de cambio

En

particular, todo país miembro:

i)

hará lo posible, teniendo debidamente en

cuenta sus circunstancias, para orientar sus políticas económicas y financieras

hacia el objetivo de estimular un crecimiento económico ordenado con razonable

estabilidad de precios;

ii)

procurará acrecentar la estabilidad

fomentando condiciones fundamentales y ordenadas, tanto económicas como financieras,

y un sistema monetario que no tienda a producir perturbaciones erráticas;

iii) evitará manipular los tipos de cambio

o el sistema monetario internacional para impedir el ajuste de la balanza de pagos

u obtener ventajas competitivas desleales frente a otros países miembros, y

iv)

seguirá políticas cambiarias

compatibles con las obligaciones a las que se refiere esta Sección

Sección 2. Regímenes

generales de cambios

a)

Todo país miembro notificará al Fondo,

dentro del término de treinta días a partir de la fecha de la segunda enmienda

de este Convenio, el régimen de cambios que se proponga adoptar en cumplimiento

de sus obligaciones conforme a la Sección 1 de este Artículo, y notificará al

Fondo sin demora las modificaciones que en él realice;

b)

Con arreglo a un sistema monetario

internacional como el vigente el 1 de enero de 1976, los regímenes de cambios

podrán consistir:

i)

en el mantenimiento por un país miembro del valor de su moneda en derechos

especiales de giro u otro denominador, excepto el oro, según decida el país;

ii) en regímenes cooperativos mediante los cuales los países miembros mantengan

el valor de su moneda en relación con el valor de la moneda o monedas de otros

países miembros, o iii) en otro régimen de cambios a elección del país miembro

c)

Para estar acorde con la evolución del

sistema monetario internacional, el Fondo, por mayoría del ochenta y cinco por

ciento de la totalidad de los votos, podrá dictar disposiciones referentes a

regímenes generales de cambios sin limitar el derecho de los países miembros de

instituir el régimen de cambios de su elección siempre que sea compatible con

los fines del Fondo y con sus obligaciones conforme a la Sección 1 de este

Artículo

Sección 3. Supervisión

de los regímenes de cambios

a) El Fondo

supervisará el sistema monetario internacional a fin de asegurar su buen

funcionamiento, y vigilará el cumplimiento por cada país miembro de sus

obligaciones conforme a la Sección 1 de este Artículo

b)

A fin de desempeñar sus funciones según el apartado a),

el Fondo ejercerá una firme supervisión de las políticas de tipos de cambio de

los países miembros y adoptará principios específicos que sirvan de orientación

a todos ellos con respecto a esas políticas. Los países miembros proporcionarán

al Fondo la información necesaria para ejercer esa supervisión y, a solicitud

del Fondo, le consultarán sobre sus políticas de tipos de cambio. Los

principios que el Fondo adopte serán compatibles tanto con los regímenes

cooperativos mediante los cuales los países miembros mantengan el valor de su

moneda en relación con el valor de la moneda o monedas de otros países

miembros, como con el régimen de cambios que un país miembro haya adoptado en

armonía con los fines del Fondo y la Sección 1 de este Artículo

Los

principios respetarán el ordenamiento sociopolítico de los países miembros, y

en la aplicación de esos principios el Fondo tendrá debidamente en cuenta las

circunstancias de los países miembros

Sección 4. Paridades

El Fondo

podrá decidir, por mayoría del ochenta y cinco por ciento de la totalidad de

los votos, que las condiciones económicas internacionales permiten adoptar un

sistema generalizado de regímenes de cambios basado en paridades estables pero

ajustables. Para tomar esta decisión el Fondo atenderá a la estabilidad

fundamental de la economía mundial, y a ese efecto tendrá en cuenta las

fluctuaciones de precios y el ritmo de expansión de las economías de los países

miembros. La decisión se hará teniendo en cuenta la evolución del sistema

monetario internacional, con referencia especial a las fuentes de liquidez y,

para asegurar el buen funcionamiento de un sistema de paridades, a las

disposiciones conforme a las cuales los países miembros tanto con superávit

como con déficit de balanza de pagos tomen medidas inmediatas, eficaces y

simétricas para lograr el ajuste, así como a las disposiciones relativas a la

intervención y a la corrección de los desequilibrios. Al adoptar esa decisión,

el Fondo notificará a los países miembros que se aplicarán las disposiciones del

Anexo C

Sección 5. Monedas

diversas en los territorios de un país

a)

Se entenderá que las medidas que un país miembro adopte con arreglo a este

Artículo en relación con su moneda serán igualmente aplicables a las monedas de

todos los territorios respecto a los cuales haya aceptado este Convenio

conforme al Artículo XXXI, Sección 2

g),

salvo que el país declare que las medidas se contraen únicamente a la moneda de

la metrópoli, o solo a una o varias monedas que especifique, o a la moneda de

la metrópoli y a una o varias de las demás monedas que especifique

b)

Se entenderá que las medidas que el Fondo adopte con arreglo a este Artículo se

refieren a todas las monedas del país a que alude el apartado a),

salvo que el Fondo declare lo contrario

Hasta acá el famoso Artículo IV del FMI.

La relación entre el FMI y los

países en base a las consultas del Artículo IV

Primero tengamos una mirada de qué significa el FMI para nuestro país.

Porque la revisión bilateral que efectúa el organismo en su Artículo IV tiene

relación directa con la apertura al endeudamiento externo conducido por el

organismo multilateral de crédito, que detenta el poder de veto y por tanto el

control de EEUU[iii].

Tal como decía Rovelli en un gran artículo (click

acá):

[Los sectores dominantes de

la Argentina] Incapaces de generar un modelo propio, se subordinan al capital

internacional asociándose como socios menores y desatendiéndose de las

consecuencias que esas actividades implican sobre la inversión, la producción y

la distribución de la economía nacional, y el garante de que ese pacto implícito

de sumisión se efectivice es el monitoreo permanente del FMI.

Esto, para un país

periférico y dependiente como ha sido y es la Argentina, hace que siguiendo el

Manual del FMI (aún antes de haber firmado explícitamente el acuerdo), en un

mundo en que la demanda global es menor a la producción de bienes y servicios

(con lo que existe excedentes de mercaderías), el gobierno de Mauricio Macri

plantea: a) Apertura irrestricta; b) Que el tipo de cambio lo fije el

ingreso y egreso de capitales; y c) Que se incrementen las tarifas, las tasas

de interés y se fijen libremente los márgenes de ganancias, impactando

negativamente en la formación real de los costos y de los precios de la

economía toda, con lo que es imposible más allá de la producción primaria y

extractiva, y algunos nichos industriales por años y años protegidos (como son

los casos del aluminio, el acero y algunas agro industrias), competir con la

sobre producción de mercadería mundial que se vende a precio vil.

El gobierno de Cambiemos publicó una serie de informes del FMI sobre la

Argentina[iv],

en base a reuniones de discusión sobre la Argentina que no llegaron a

conformarse como consulta del Artículo IV por cuanto no se le brindaba al

organismo esa oportunidad por parte del gobierno de Cristina Kirchner. Estos

documentos, casualmente parecen una suerte de hoja de ruta para el gobierno de

Mauricio Macri una vez que logró llegar al gobierno.

Uno de los informes se llama: “ARGENTINA. EVOLUCIÓN ECONÓMICA. 2015”. A

modo de ejemplo se destaca el siguiente párrafo:

El saldo primario del

gobierno federal pasó de un superávit de 1¼ por ciento del PBI en 2010 a un

déficit de casi 1 por ciento para 2014. El gasto corriente aumentó con rapidez

a lo largo de este período, particularmente en las partidas sueldos, jubilaciones

y subsidios. El financiamiento del déficit fiscal se alimentó cada vez más con

transferencias monetarias del banco central, lo cual exacerbó las presiones

inflacionarias. Los esfuerzos por contener la inflación llevaron al

congelamiento de las tarifas de los servicios públicos y acuerdos con

minoristas y productores sobre el aumento de los precios de una serie de

productos.

Dicho informe matiza su recetario ortodoxo y caprichoso con un

diagnóstico que no es tan crítico de la realidad argentina. De hecho en varios

pasajes reconoce las mejoras en crecimiento, industria y en materia social,

cosas que vincula, no sin razón, con la restricción externa que sufría la

Argentina del kirchnerismo. Es correcto vincular la restricción externa con la

falta de dólares para sostener las mejoras. Es incorrecto recetar salidas que

impliquen menor necesidad de dólares o divisas, en vez de caminos de desarrollo

sustentable que las generen. En efecto, la obsesión clásica del Fondo de atar

el déficit público a jubilaciones, transferencias para atender derechos

sociales, y sueldos se comprueba.

Dice el informe de 2015:

Dice el informe de 2015:

19. En octubre de 2015 se

celebrarán elecciones presidenciales. Al dialogar en público, los candidatos

reconocen en términos generales la necesidad de aligerar el cepo, recuperar el

acceso a los mercados internacionales de capital, restablecer la confianza de

los inversionistas, bajar la inflación y poner en marcha un ajuste fiscal. Sin

embargo, existen importantes diferencia de opinión en cuanto al ritmo, el grado

y el orden de estos cambios.

20. La incongruencia de las

políticas macroeconómicas constituye el meollo de los retos económicos de

Argentina. Fijarse como meta una lenta depreciación del tipo de cambio oficial

frente al dólar de EE.UU. es una política incongruente con la de mantener un

tipo de cambio real competitivo de cara a una política fiscal expansiva

financiada mediante la creación de dinero. Al mismo tiempo, la intervención

continua en la economía y los controles cambiarios son difíciles de conciliar

con un crecimiento sólido y sostenido. Probablemente se requiera cierto

realineamiento de las políticas internas. [v]

Para una idea concreta de cómo ocurre está relación de poder,

denominada consulta del Artículo IV que analiza las cuestiones antes

comentadas, vamos a mirar también algunos puntos que surgen del análisis del

FMI en Paraguay.

El FMI dice en su consulta del Artículo IV sobre Paraguay, que: [vi]

Los

directores encomiaron los esfuerzos realizados por las autoridades para

aumentar la recaudación tributaria y recomendaron que estos esfuerzos deben ser

ampliados a fin de lograr mejoras duraderas en los servicios públicos. Las

autoridades han tomado medidas para ampliar la base imponible, como la

ampliación del IVA a las cooperativas, y han logrado avances importantes en el

fortalecimiento de los marcos institucionales en la autoridad tributaria (SET).

Con el apoyo técnico del FMI, la SET logró mejoras significativas en el área

organizativa y avanzó en la elaboración de nuevas estrategias de auditoría y

control del cumplimiento. La SET también ha registrado importantes avances en

el fortalecimiento de los registros de contribuyentes y la implementación de la

recaudación electrónica a través de los bancos y otras entidades similares.

En materia

de política fiscal, los directores señalaron que con el transcurso del tiempo,

será fundamental contar con un proceso presupuestario más robusto a fin de

respaldar la disciplina fiscal. También hicieron hincapié en que un plan fiscal

prudente a mediano plazo también debe incorporar cierto nivel de amortiguación

en caso de shocks adversos, dada la alta volatilidad del entorno económico de

Paraguay. Hay indicios de una mayor efectividad de la Ley de Responsabilidad

Fiscal, aun cuando la trayectoria de cumplimiento es dispar. El proyecto de

presupuesto para 2016 presentado al Congreso cumple con las metas numéricas

establecidas en la ley. Si bien la versión final aprobada aún respeta el límite

máximo del déficit, el Congreso introdujo varias modificaciones que alteraron

la composición del gasto. A mediano plazo, los planes de las autoridades

cumplen plenamente las metas numéricas.

En lo que se

refiere a la política monetaria y cambiaria, los directores recomendaron

centrar los esfuerzos en mejorar en mayor grado la efectividad del régimen de

metas de inflación. En el transcurso de 2015, el corredor de tasas de

interés en torno a la tasa de política monetaria se ha estrechado con el

propósito de establecer la tasa de política monetaria como ancla principal. Al

mismo tiempo, la autoridad monetaria ha incrementado la emisión de instrumentos

de regulación monetaria, utilizados para repos, y ha reducido la tasa de

rechazo de las ofertas presentadas a fin de orientar la tasa interbancaria por

encima del límite mínimo del corredor hacia la tasa de política monetaria.

Historia económica argentina

reciente con mención en deuda externa y FMI

En las últimas décadas el FMI siempre funcionó como un organismo de

lobbying a favor de los capitales financieros internacionales principalmente, y

de otras multinacionales en segundo término. Mientras la Argentina fue

benevolente con ellos, fue la estrella, un ejemplo a seguir. Cuando dejó de ser

benevolente, hacia 2002 y 2003, sin ser tampoco una tierra suficientemente

hostil, se convirtió de todos modos en objeto de censura.

El FMI es uno de los principales impulsores del Consenso de Washington

(1991), cuyo recetario tomó la Argentina para profundizar las políticas de

valorización financiera y disciplinamiento social, iniciadas en la dictadura

con fundamento civil y militar de 1976: la etapa neoliberal terminó (2001) con

la mayor pobreza, la mayor indigencia y la más alta desocupación que conoció la

Argentina. Sus recetas incluyeron destrucción industrial, destrucción del

mercado interno, desmovilización social, desindicalización, represión,

reducción y compartimentalización del Estado, penetración de dirigentes de las

principales empresas en las oficinas del Estado, flexiblización laboral,

privatización de empresas públicas, reducción del gasto social y ampliación de

los vencimientos de deuda, endeudamiento externo, dependencia del exterior,

políticas sociales reducidas y focalizadas, descentralización y deterioro de lo

público, entre otras.

En 2001, como resultado de la aplicación de todas esas medidas, el

desempleo, la pobreza y la indigencia estaban en más del 20%, 54% y cerca del

24%, respectivamente. Además, esos indicadores no tuvieron momentos de

esplendor durante los 90s. En 2015 esos números cerraron (con mucho debate) en

cerca del 6%, menos de 20% y menos de 6%, respectivamente y sin ser optimista.

Los modelos de acumulación, vayan en el sentido que fueran sólo pueden

resquebrajarse por lo más delgado: es decir, ya sea porque se afecta el poder

político y/o económico de algún sector que se enfrenta con éxito al esquema

macroeconómico (puede incluir un golpe de Estado) o a través de movilizaciones

populares que afectan el rumbo de las principales variables. En el segundo

sentido las variables sociales son claves para medir la vigencia de un modelo.

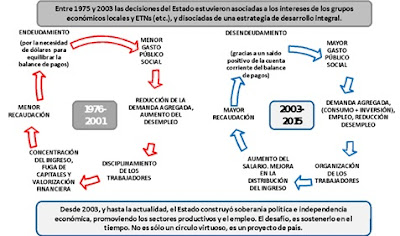

Seguidamente se presenta un gráfico con dos círculos de causalidad que

explican o bien cómo la deuda ahoga al Estado, y eso en la Argentina no

significa otra cosa que reprimarización de la economía y de suyo,

disciplinamiento sindical y social; o bien cómo el desendeudamiento permite al

Estado fomentar la actividad económica y el trabajo nacional.

Fuente elaboración propia.

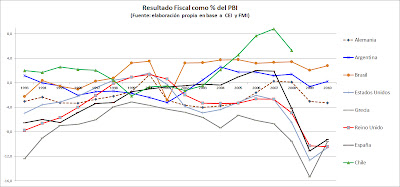

A continuación se muestra otro gráfico, donde se muestra la relación

entre deuda externa y desempleo tanto en Argentina como en Grecia, como para confirmar la relación. Si bien no se puede hablar estrictamente de causalidad

entre ambas cosas, porque entran varios factores (ver gráfico anterior), sí se

demuestra cierta concomitancia entre ambos fenómenos.

Los

grupos hegemónicos locales fueron los grandes beneficiados del terrorismo de

Estado. La usurpación del Estado argentino por medio de las fuerzas armadas desde

1976 permitió a los grupos corporativos imponer medidas que les aseguraron el

cobro de inmensas rentas especulativas en dólares a costa del endeudamiento del

pueblo argentino. Las políticas neoliberales de la dictadura fomentaron la toma

de crédito de las corporaciones locales en la plaza internacional para

volcarlas a la bicicleta financiera en el sistema financiero argentino para

luego fugarlas al exterior. La peor estafa al pueblo argentino ocurrirá en el

año 1981 con lo que algunos economistas sarcásticamente denominan la mayor

socialización de la historia argentina, la estatización de los pagos en dólares

de la deuda externa privada. El FMI apoyó este proceso de endeudamiento.

La

dictadura dejó un país endeudado hasta el límite de la insolvencia, la deuda externa

se multiplicó por seis entre 1976 y 1983. El Estado Nacional pasó de tener una

deuda en dólares de 8.000 millones a más de 43.000 millones de dólares, el

sector privado también incrementó su pasivo, gracias a las instituciones de la

dictadura que viabilizaron esa deuda. Las principales empresas beneficiadas con

la “estatización de deuda”[vii] durante

la dictadura (gracias a seguros de cambios que licuaron la deuda privada)

fueron Socma, Sevel del grupo Macri, Techint, Cargil, Selva Oil, Ford, Renault,

PerezCompanc, Banco Galicia, Banco Francés, IBM, FIAT, entre otras.

El Plan Brady, ideado

desde las entrañas del FMI para la renegociación de las deudas

latinoamericanas, aplicado con el menemismo desde 1991, y consolidado desde

1993, marca el acceso a la refinanciación de la deuda a partir de la imposición

de los centros del poder de planes de ajuste. En la Argentina significó la

puesta en marcha del proceso de reforma del estado (siguiendo las recetas del

Consenso de Washington), privatizaciones de las empresas públicas, apertura las

barreras aduaneras, desregulación financiera, flexibilización laboral,

descentralización funcional de las decisiones políticas, focalización de

políticas públicas, y la profundización del proceso de desindustrialización

iniciado en la dictadura militar.

Un creciente déficit

fiscal y un aumento del endeudamiento público para sostener el nivel de

reservas internacionales acorde con la convertibilidad del peso, se reflejó,

asimismo, en el incremento de las tasas de interés y en la posterior escalada

del riesgo país que influyó en el ingreso de inversiones (factor exógeno).

En 1995 el desempleo se

disparó hasta casi el 18%, se corrigió hacia 1998 pero sin perforar un piso de

13%, y se vuelve a disparar luego de 1999. Sin embargo, la convertibilidad se

mantuvo y el ajuste se tornó insoportable para la sociedad. Crecimiento

histórico de los índices de desocupación, pobreza, indigencia y pauperización

de los sectores medios son algunas de las consecuencias sociales de ese proceso

de valorización financiera alejado de la producción real.

El sobreendeudamiento

obligaba a que cada vez más recursos del Estado fueran utilizados en el pago de

la deuda, impidiendo el uso de esos recursos en mejorar la calidad de vida de

la población. Los intereses de la deuda pública del Estado (interna y externa)

en relación con el gasto público nacional, representaban un 5% en 1993, un 17%

en 2001, un 13% en 2003 y un 8,5% en 2013.

Durante 2001, el FMI salió en rescate de la

Argentina, mientras se aceleraba la fuga de capitales (que se dispara en marzo

de 2001, con un fuerte pico en ese mes y en agosto de ese año). Así fue que se

realizaron canjes de deuda, los cuales mejoraban los plazos pero no las tasas o

los montos.

·

El blindaje fue promocionado por el Gobierno

Nacional como una operación de asistencia financiera por un total de 39.700

millones de dólares. Esa suma expresaba la intención -posteriormente frustrada-

de ampliar en 20 mil millones de dólares el financiamiento obtenido por medio

del aval del FMI, a través de la emisión de nuevos títulos para su colocación

en fondos de inversión, bancos y AFJP.

·

Pocos meses

después, en mayo del 2001, durante la gestión de Domingo Cavallo como Ministro

de Economía, se diseña una nueva estrategia destinada a rescatar bonos con

vencimiento a corto plazo a cambio de otros de más largo alcance, operación

bautizada con el nombre de Megacanje.

Había llegado el momento de poner en marcha la alternativa de “espera”.

·

El Megacanje

involucró casi la cuarta parte de la deuda pública nacional y una tercera parte

de la instrumentada en títulos. A través de esta operatoria se rescataron 46

bonos, por valor nominal de 29.5 mil millones de dólares, la mayoría con

vencimiento en los tres años siguientes. A cambio de esos títulos se entregaron

nuevos bonos por un valor de 30.500 millones de dólares, repartidos en plazos

de 7, 17 y 31 años. Los tenedores de los viejos bonos aceptaron el canje porque

los nuevos bonos les garantizaban una rentabilidad mayor a la de los títulos

entregados a cambio.

·

El default lo

declara Rodríguez Saa a cargo de la presidencia, a fines de 2001.[viii]

Imagen: tapa del diario

Clarín del 15/8/2001. El diario cuidó el accionar interesado del gobierno

argentino mostrando imposiciones y reclamos extranjeros, donde en realidad

había una estrategia política local de disciplinamiento social mediante la

entrega de la decisión política del Estado , la destrucción del empleo y la

promoción de su contraparte: la valorización financiera.

El

sobreendeudamiento obligaba a que cada vez más recursos del Estado

fueran utilizados en el pago de la deuda, impidiendo el uso de esos

recursos en mejorar la calidad de vida de la población. Los intereses de

la deuda pública del Estado (interna y externa) en relación con el

gasto público nacional, representaban un 5% en 1993, un 17% en 2001, un

13% en 2003 y un 8,5% en 2013.

La renegociación de la deuda externa propiciada por Néstor Kirchner en 2005 y en 2010 por Cristina Fernández de Kirchner-en conjunto con la cancelación total de las obligaciones contraídas con el FMI-significaron una gran liberación de cadenas restrictivas al desarrollo argentino.

El desendeudamiento significó un paso fundamental en la recuperación de la independencia económica y la soberanía política. Con los hitos fundamentales de los años 2005 y 2010, el peso de la deuda se redujo de un 130% al 41,5% del PBI en 2012. Ello, mediante una quita del 48% de la deuda defaultiada en 2001, lo que equivale a 45.100 millones de dólares.En el próximo gráfico se dibuja que los gobiernos populares se desendeudan y mientras que los demás se endeudan. El primer gobierno que logra reducir su exposición de deuda externa en moneda extranjera desde la dictadura es el de Néstor Kirchner y el de Cristina Fernández de Kirchner.

La renegociación de la deuda externa propiciada por Néstor Kirchner en 2005 y en 2010 por Cristina Fernández de Kirchner-en conjunto con la cancelación total de las obligaciones contraídas con el FMI-significaron una gran liberación de cadenas restrictivas al desarrollo argentino.

El desendeudamiento significó un paso fundamental en la recuperación de la independencia económica y la soberanía política. Con los hitos fundamentales de los años 2005 y 2010, el peso de la deuda se redujo de un 130% al 41,5% del PBI en 2012. Ello, mediante una quita del 48% de la deuda defaultiada en 2001, lo que equivale a 45.100 millones de dólares.En el próximo gráfico se dibuja que los gobiernos populares se desendeudan y mientras que los demás se endeudan. El primer gobierno que logra reducir su exposición de deuda externa en moneda extranjera desde la dictadura es el de Néstor Kirchner y el de Cristina Fernández de Kirchner.

Fuente:

Ministerio de Economía, año 2014.

Finalmente

Por tanto, el FMI no puede ser señalado como único culpable del devenir

de la Argentina, ni como enemigo declarado del desarrollo del país a priori. Los

procesos de ajuste ocurridos en los últimos 40 años estuvieron vinculados a

intereses extranjeros y ello le otorgó un lugar central al FMI. Nada indica que

un gobierno que apunte el Estado hacia el desarrollo deba llevarse

necesariamente mal con el FMI. Lo que está claro es que si el proceso de ajuste

incluye endeudamiento, valorización financiera y penetración de intereses

transnacionales con pie en Estados Unidos, como ser el de varias

multinacionales o bancos extranjeros, el FMI puede cobrar un rol preponderante

en el ordenamiento diagramado por las autoridades locales.

Dicho lo anterior, cabe destacar, tal como se busca demostrar en este

artículo, que la participación del FMI de manera presente y cotidiana en las

medidas económicas del país, impiden la construcción de un desarrollo endógeno

basado en la distribución de recursos que mejoren el entramado productivo de

incorporación de valor agregado, la industria, la exportación de productos con

mayor trabajo nacional y la innovación tecnológica para sostener un proceso

endógeno y sustentable de crecimiento con inclusión.

A todo esto, el último 31 de agosto de 2016 se verifica el acercamiento

al FMI de parte del gobierno argentino. Dice un comunicado del FMI de dicha

fecha:

"En vista de las

medidas positivas que han adoptado las autoridades argentinas, con un progreso

sostenido y con un informe positivo de la Directora Gerente, el Directorio

Ejecutivo estaría en condiciones en ese momento de retirar la Declaración de

Censura".

En el documento el organismo de crédito internacional resaltó los

"esfuerzos extraordinarios de las autoridades y del avance importante en

el afianzamiento de la exactitud de las estadísticas", al tiempo que

señaló la revisión que hizo el Indec de Todesca en el cálculo del PBI y de las

cifras de inflación. Se agrega a su vez que esto se trataría en noviembre de

este año 2016.

Se podría pensar que el diálogo con el FMI es natural, y saludable,

porque aporta al consenso en materia internacional. Pero a la luz de todo lo

expresado en este extenso pero necesario documento, y saludando a quien haya

llegado con la lectura hasta aquí, cabe sostener que el acercamiento al FMI

debe de mínima generar muchas dudas en materia de construcción de independencia

económica.

[i] Informe Anual 2015 del FMI l Juntos frente a los

desafíos; FMI, 2015.

[ii] Fondo Monetario Internacional. Convenio Constitutivo del Fondo

Monetario Internacional (1944). – Washington, D.C. : Fondo Monetario

Internacional, 2011.

[iii]

Cada país tiene un determinado poder de voto dentro del organismo, dependiendo

del tamaño de su economía (PIB), cuenta corriente, reservas internacionales y

otras variables económicas. Las decisiones se toman por una mayoría calificada

del 70 %, aunque algunas decisiones más importantes (16 de 40) se adoptan

por una mayoría cualificada del 85 %. Dado que Estados Unidos posee el

16,74 %, este sistema le otorga de facto un poder de veto sobre las

decisiones tomadas por el organismo financiero, ya que su voto en contra o

abstención impide la adopción de decisiones importantes que requieren el

85 % de mayoría.

[v]

Dice además el informe:

21. Un programa de políticas creíble y sostenido corregiría dos grandes

distorsiones: * Déficit fiscal y monetización.

Los ámbitos en los que más se redoblaron las presiones fiscales en los últimos

años son el de las transferencias al sector privado y las jubilaciones, que

combinados aumentaron más de 6 por ciento del PBI en 2007–14. Esto ha generado

crecientes desequilibrios fiscales, subsanados primordialmente con la creación

de dinero; * Un cepo cambiario generalizado, que ha

distorsionado los precios relativos, perjudicado la competitividad y el

crecimiento potencial de Argentina y hecho surgir un mercado cambiario

paralelo. La dualidad del mercado de cambio distorsiona las decisiones sobre

inversión y consumo, incentiva la subfacturación de las exportaciones y la

sobrefacturación de las importaciones, y desalienta la IED.

[vi] Paraguay: consulta del

Artículo IV de 2016— comunicado de prensa; informe del personal técnico; y

anexo informativo; mayo de 2016. www.imf.org/external/spanish/pubs/ft/scr/2016/cr16116s.pdf

[vii] En

el año 1981 Domingo Cavallo al frente del BCRA procede (junto a Melconian, que

era asesor por entonces) a estatizar la deuda externa privada mediante la

adopción de la aplicación de seguros de cambios.

[viii] Algunos fragmentos fueron extraídos de un

documento del Plan Fénix:

Comentarios

Me resulta loable el trabajo que te tomas en recopilación de datos y análisis. En algunos pasajes asoma un espíritu de analisis racional, que se ve opacado por tu apego al “manual del miltante”.

Me gustaría compartir con vos algunos pensamientos:

a) El discurso de “gobierno nacional y popular (bueno) desendeuda” mientras que “ gobierno neoliberal (malo) endeuda” sirve para la tribuna, pero no aporta en un analisis que pretenda ser serio. Recordemos que el endeudamiento es producto de que gastemos mas de lo que entra. En principio es un diferimiento de impuestos, pero en el caso de deuda externa tiene el problema adicional de que compromete divisas, recurso clásicamente escaso en nuestro país, ya que siempre nos gustó consumir mas de lo que producimos. Si la última dictadura nos endeudó, fue sobre todo por el enorme gasto militar por un lado, y por su política de tipo de cambio subvaluado por el otro, lo que produce una balance comercial deficitaria. Y esta última politíca también la llevaron en los noventos y asi como en los últimos años, posiblemente desde el 2010 en adelante. Con la ventaja de que ahora tenemos a China como comprador de Soja, lo que nos subsidia el dólar barato.

b) A pesar de doce años de “modelo de matriz productiva con integración social” y de liberación de los dictados del FMI, seguimos siendo un país agroexportador, y la productividad de nuestra industria esta a años luz de la de aquellos países que compiten con productos industrializados en el mercado internacional.

c) La politica de estimulo al consumo llevada a cabo por el gobierno anterior a través de una política fiscal y monetaria expansiva para mantener la conyuntura puede servir a corto y mediano plazo, pero en el largo plazo arruina cualquier economía, ya que el sector publico termina desplazando al privado y se dispara la inflación porque no se genera la oferta necesaria. Esa es la situación en la que nos encontramos actualmente. Aun esta por verse como se las arregla Macri para sacarnos de este brete.

d) El camino “a la independencia económica y a la soberania” es una utopía. En un mundo cada vez mas interelacionado no existe la independencia económica y posiblemente no sea ni siquiera deseable. Existen unos pocos países que hacen mas o menos lo que quieren, ya sea por su tamaño, básicamente EEUU; China y Rusia, y aquellos que decidieron aislarse, llamémoslo “vivir con lo nuestro” a costa de la calidad de vida de sus habitantes, como es el caso de Corea del Norte o Cuba durante un largo periodo de tiempo.

Sobre el punto (a), considero que tiene razon, el artículo parece estar segmentado por la opinion de quien lo redacta. Lo cual está en todo su derecho de expresión y no existe hoy por hoy, un medio completamente imparcial, y nunca existirá si el gobierno elije dejar sectores sin regulación del estado.

Por otro lado, es interesante ver como un tema tan importante como el endeudamiento tiene tan poco conocimiento social, y existan tantos gobiernos que aseguren ser transperentes o sinceros. Corrijanme si me equivoco, pero como ciudadano no tengo ninguna forma de conocer el origen de los fondos del gobierno para tal o cual obra pública. No existe por tanto una gestión en proyectos de inversión sincera o transparente con el adecuado respaldo de los entregables del proyecto y su análisis de rentabilidad.

Los proyectos en Argentina, no surgen de un análisis ponderado de opciones y un plan a largo plazo, surje de una idea que un político tiene opinion (y volvemos al principio) de que al realizarla generará algún impacto positivo no-cuantificado.

Esto, en mi opinión, dista muchísimo a la gestión que un Ingeniero esperaría de otro Ingeniero que ocupa un cargo administrativo.

Por tanto, el gasto público, nunca ha sido transparente ni sincero, y fundamentalmente no lo es en este gobierno por la selectividad que tienen para emitir los comunicados nacionales con muchos de ellos que resultan marketineros mas que noticieros.

No existe una definición ponderada de prioridades u objetivos del gobierno actual mas que los objetivos autoimpuestos y de lógica arbitraria del Ministro de Hacienda con falta total de medición y publicación de los resultados sobre este objetivo. Solo siguen existiendo emisiones arbitrarias de opinión pública.

No hay previsibilidad de la política que desea efectuar, generando incertidumbre y falta de inversión en bienes de capital y productividad. Las empresas analizan inversiones con plazos de amortización de 1 año ya que no encuentran compromisos a largo plazo.

Para el punto (b), a tu opinión de que seguimos siendo un país agroexportador, parece un comentario originado por una falta de confianza en la materia gris argentina (cosa que el gobierno anterior apoyó con el conicet y nuevo ministerio de ciencia y tecnologia e inversiones en industria) y originado por asumir lo que otros países desean y necesitan que siempre seamos. Me resulta la opinion de un esclavo ideológico que vé en si mismo lo que los demas necesitan de el. Luego definir que "independencia economica y soberania" es una utopia, y por tanto inalcanzable e inperseguible, respalda lo que observo.

Lo que necesitamos es generar valor agregado, eso puede realizarse por medio internos o externos, se mide con métricas e indicadores y no con variedad de productos. Ni tampoco se genera una industria en donde se procedio a sabotear sistematicamente y ahora con objetivos de parecernos a Chile por sus precios, pero no por su industria que no tiene o por su calidad de vida o por su nivel de educacion o por su ...

Arranco con AtG68. Sí, tengo varias cosas escritas pero sin publicar sobre el valor del dólar. Resumo: como todo gobierno recostado en la financiarización de la economía, y tasas positivas en dólares, lo que ocurre es una clara tendencia a sobre valorar el peso, a atrasar el tipo de cambio. Pero sin estrategia social. Por tanto la apertura y el atraso generan un combo aciago para la sociedad. Es de esperar que el dólar cierre el año abajo de 16 pesos, y que no llegue a 18 durante 2017. Como toda proyección, que a diferencia de la ortodoxia se basa en intereses economicos y por tanto politicos, puede fallar si el poder de los actores se modifica respecto de este momento que te hago la proyección.

Es verdad que el kirchnerismo no logro industrializar de manera sustentable en su relación con el sector externo, por eso llegamos a este momento donde se hizo una devaluación que sólo fue un ajuste, sin mejora en la competitividad porque esa mejora requiere una inversión que no está. No es verdad, mutatis, que China sostiene un tipo de cambio artificial. El sector real no es artificial, el dolar apreciado se sotiene hoy por exceso de deuda. Yo preferiria devaluar mas y que la economia busque un lugar de equlibrio con mayor propension a la inversion industrial, cosa que ello tambien traeria problemas hoy. Pero me parece mucho mejor que el actual esquema de apreciacion con apertura, que solo nos puede llevar a un nuevo 2001 (sí dentro de un par de lustros, no antes, gracias a la herencia de desendeumiento).

Me parece fantástico que las ideas de sumisión sean pensamiento objetivo y las de independencia militancia emocional. Alguien debería repasar a qué le llama pensamiento racional.

¿Está usted en necesidad de un préstamo? ¿Necesita un préstamo urgente para borrar sus deudas o necesita un préstamo de capital para mejorar su negocio? ¿Ha sido rechazado por los bancos y otras entidades financieras? No busque más, estamos aquí para ayudarle financieramente. Ofrecemos préstamos a particulares, empresas y el público en general a una tasa de interés baja del 2% y en unos términos y condiciones claras y comprensibles.

Su felicidad está garantizada al 100%.

Envíenos un correo electrónico en: (henriettafernandoloanfirm@gmail.com)